深度解读科通芯城:不是传统B2B平台

时间 :2014-11-08 来源:托比网

如何解读并评价科通芯城的中期业绩,研究中我们发现这是一个相当难以完成的任务。在以传统B2B平台为核心的圈子里,科通芯城的模型是相当独特的。我们希望通过以下几个方面给出答案:

一、 科通芯城与其他B2B上市企业模式不同,难以同类项比较

科通芯城无疑是一家B2B企业,无论是从企业对企业业务产生营收的商业模式上,还是通过互联网开展电子商务业务俱是如此。但是将科通芯城和B2B第三方平台,如阿里巴巴(B2B业务)、慧聪网、环球资源网、上海钢联、生意宝和焦点科技放在一张表格中进行对比,或许缺乏信服力,尤其是是在评判股票,并进行股价参照的语境下。

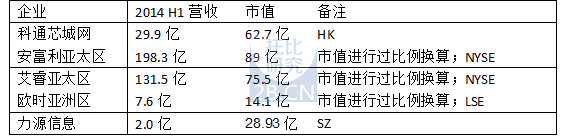

先秀一下各上市企业2014年上半年的营收情况及市值情况。

先说科通芯城的商业模式,与其他B2B上市公司相当不同。简而言之,科通芯城是京东模式,自营意味着备货,成本自担,同时在营收中会录入销售售价,这也造成了科通芯城的高营收;而后五家B2B企业主要是第三方平台模式,营收模型是会员费及其他增值服务费,本身不会产生实物货品库存,营收模式为轻模式。商业模型的不同,意味着把这些企业放在一起会形成错配,难以对科通芯城的走向、趋势形成借鉴意义。

这已不是先例。上海钢联加入钢贸电商时,艾瑞的报告就曾在业内惹出不小动静。上海钢联在接触钢贸后,实物计入成本,其营收数据出现大幅增长,在市场格局排名中直接前移了6个位次。艾瑞对此的处理方式是提供一张第三方平台服务市场份额和一张总营收的市场份额两张图表。下图是2013年第一季度艾瑞的两张图的对比。

这件事到后来是2013年Q2到Q4,艾瑞都只出一张饼图。从2014年Q1开始使用柱状图进行展示,并将企业总营收作为唯一指标。

对上海钢联,这一行为最终被接受并认可。上海钢联作为B2B平台起身,业务出现调整被认为是自然延续。但对科通芯城,这一根正苗红的自营类、非平台类企业而言,是否纳入同一体系值得商榷。恐怕第三方数据机构又要挠头了,呵呵。

显然,不同的商业模式将难以通过类比看清楚其在行业的真实位置。那么,我们如何看待科通芯城?

二、 科通芯城在行业中的地位

我们必须把科通芯城放回到IC元器件自营电子商务的领域里来看。

下图反映了行业的基本情况,其中,艾睿和安富利是IC行业中最顶级的通路商,而欧时、e络盟、力源信息则是目录经销商,相对艾睿和安富利体量较小。为什么把科通芯城放在中间,因为在笔者看来,科通芯城正好弥补了顶层和下层中间的空间,这是笔者曾经在硬件集成企业从事采购工作的经验之谈。这是几家企业的相关信息:

上面的图,明显得把科通芯城的位置和对应市值进行标记。各位请对号入座,概不构成投资建议。这类电子元器件销售类企业我个人认为是科通芯城真正的参照物。个人观点,科通芯城的股价已经很对得起这一营收规模了。

三、 科通芯城的未来发力点在哪里

大家眼中这个营销第一的B2B代表究竟怎么样,我们先看下科通芯城的数据。

图中可以看出,2013年第4季度科通芯城出现了一次营收的巨额增长,这是收购关联企业Envision Global所致。此后其营收增速又降回20%-30%的基本区间上。同时要注意的是科通芯城模式的一大特征——高营收、低毛利率。这一特征与B2C行业中的京东商城极为相似,科通芯城的毛利率维持在6%-10%的区间。

这一营收增速反映了什么问题?科通芯城的既有营收模式——自营电子元器件销售已经比较成熟,这代表着1.这一业务会持续贡献稳定收益;2.这一稳定收益带来的投资价值相对来说显得吸引力不足。这一点科通芯城如何突破?科通芯城给出了四个方向:

1. 增加中小企业采购商的规模

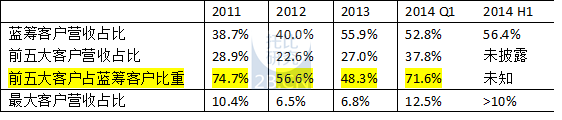

科通芯城中报显示,其自营业务中蓝筹客户营收占比达56.4%,中小企业客户营收占比43.6%。蓝筹客户是科通芯城的传统客户,但这一客户的高占比,以及客户群的稀缺,显示这一营收的增长动力有限,同时面临大客户流失对营收产生严重影响的风险。

从上表可以看出五大蓝筹客户,尤其是最大客户对科通芯城业绩的重要性。这五大客户在蓝筹客户占比较高,其2013年平均贡献营收1.99亿人民币,除此之外的蓝筹客户(91家)平均每家贡献1172.93万。而大量的中小企业则平均贡献71.72万元。这也解释了为何科通芯城平均每单交易价值达14.7万之高。

在元器件交易市场,大企业在交易中话语权极强,往往销售额越高,利润率就越低。相对应,科通芯城对中小企业则具有定价优势,增加中小企业采购商的数量将能够大幅提高科通芯城的利润。这也就解释了为何科通芯城会与慧聪网、神州数码达成基石投资协议。慧聪网上的中小企业客户如能与科通芯城深度合作,将进一步完善科通芯城的营收结构。不过,目前为止暂未看到双方就业务层面披露过合作信息。

2. 增加第三方平台的规模

对科通芯城而言,第三方平台业务(佣金收入)利润率极高——

“该增加主要由于自营收入增加及毛利率为100%的第三方平台销售增加。”

显然,科通芯城热衷于推动第三方业务。2014年上半年第三方业务的GMV占比达全站的19.20%,较2013年下半年大涨17.9个百分点。

第三方平台对科通的利润改善不言而喻,很多人担心科通如何维持高价值客户是否会迁移,而科通的答案在于其向客户提供的免费增值服务——技术咨询与支持。对普通销售商来说,这是一条坚不可摧的护城河。

3. 供应链金融服务

对科通芯城来说,供应链金融服务同样值得期待。蓝筹客户与中小企业本身就有不同的账期,以及不同的采购周期,大价值采购本身对企业带来的资金流压力为科通芯城提供这一服务制造了良好的条件。

科通芯城与慧聪网、神州数码的合作在这里也有合作的机会,后两家公司成立的重庆神舟慧聪小贷拿到的小贷牌照极具价值——第三张全国性牌照,其两家分别为阿里小微金融旗下的阿里小贷,和苏宁云商旗下的小贷公司。这一牌照仅可在重庆这一试点地区审批。三方的合作有望解决科通芯城开展对应业务的资质问题。

4. 硬蛋生态系统

科通芯城是一个成功的B2B企业,无论从营收规模上看,还是营销上看。近期的营销重点是科通芯城推出的硬蛋平台。根据董事长康敬伟的说法,科通的目标是打造一个全球性智能硬件平台。科通芯城更是希望借此平台推出类似Kickstarter的众筹平台。这一生态系统的构建对科通芯城整体营收将产生不小的协同效应。科通为此也已做好准备,对硬蛋的推广仍将是后续获得行业、互联网高度关注的主要阵地。科通芯城运营成本中销售及分销开支不断上升。招股说明中,35%的上市融资将用于扩展营销和宣传服务,其中硬蛋的支出将达到125.4万港币。

结论:

通过以上分析,我们认为科通芯城无论从行业角度还是投资者角度,都应该更多与IC行业电子商务这一垂直模式以及行业模式挂靠,而不要与传统B2B平台相互参照。科通未来的发展模式将主要通过提高中小企业占比、第三方业务占比,以及供应链金融服务的展开、硬蛋的推动效应而进行。